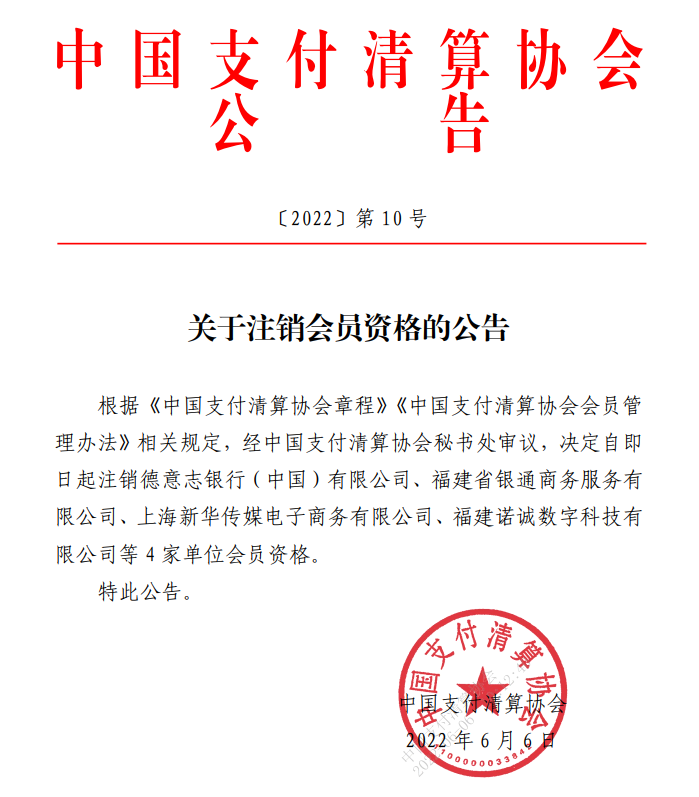

日前,中國支付清算協會發布最新《關于注銷會員資格的公告》,4家單位會員資格被注銷,其中包括2家支付機構,1家銀行,1家電子產品制造設備公司。

四家被注銷的單位為:

德意志銀行(中國)有限公司

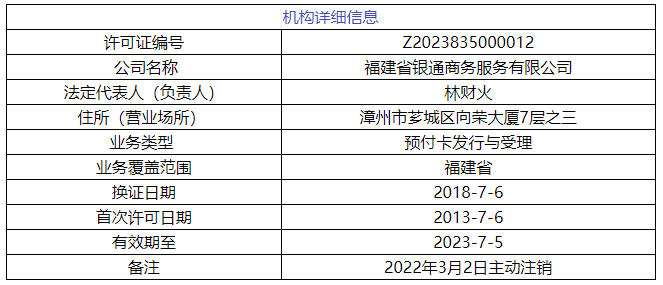

福建省銀通商務服務有限公司

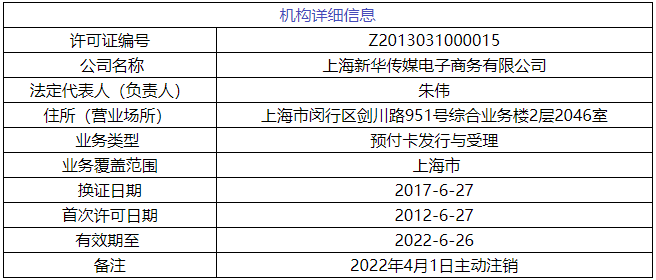

上海新華傳媒電子商務有限公司

福建諾誠數字科技有限公司

需要注意的是,被注銷會員單位的兩家支付機構的支付牌照牌照目前已經央行注銷,均為主動注銷。且支付牌照的業務類型也都為地方性的預付卡發行與受理。

查詢央行第三方支付牌照已注銷第三方支付牌照的名單,很個有意思的現象:在總計51家注銷的第三方支付牌照中,竟然有超過40家是預付卡發行與受理企業。

預付卡作為一個比較特殊的金融支付產品,使用場景方面有一定的限制,在日常消費中,作為消費者來說,如果沒有特別的要求,并不需要購買商業預付卡進行消費,而通常使用較多的場景,主要是在水、電、氣等公用事業費,以及送禮、員工福利、公交、電信、加油等方面。

發行預付卡,最大的“利益”所在就是可以實現卡內資金沉淀帶來的利息收入,以及殘值資金占用。

資金沉淀,就是在購買預付卡時卡內可用金額,也就是“備付金”,消費者在使用預付卡前,這部分金額沉淀在預付卡企業。待預付卡在商戶消費后,預付卡企業才會根據結算賬期,將相關資金轉入商戶。因此預付卡企業坐收沉淀資金轉存于銀行,就可以穩賺這部分沉淀資金的利息。

另外一個收入來源是卡內“殘值”。就是在預付卡規定的有效消費期內沒有被使用的剩余金額。很多用戶由于忘記使用預付卡,或不能完全消費的話,這些存留于賬戶的殘值金額就會成為預付卡公司的收入。

因此,發行預付卡可以獲得包括沉淀資金(備付金)、商戶回傭、售卡手續費、殘值資金等,因此其利潤率是驚人的。

正是如此巨大的利益驅動,誘使大量良莠不齊的企業進入預付卡市場,中國人民銀行前幾年取締了獲得第三方支付牌照的易士卡、暢購卡等公司的從業資格,其中就存在大量挪用客戶備付金等重大違規行為。

而這種現象在預付卡企業機構中屢見不鮮,社會中有很多沒有牌照的美容、餐飲、健身、洗衣、洗車、洗浴等中小企業自行發放的預付卡中,經營不善而倒閉、跑路的風險更是屢屢被曝光,為消費者帶來不計其數的經濟損失。

但是隨著監管加強,強調了預付卡中的沉淀資金(備付金),以及卡內殘值資金,并不屬于預付卡企業自有財產,只是消費者購買預付卡,并使用后存放于預付卡內的自有資金。監管要求支付機構必須將備付金存放在人民銀行或符合要求的商業銀行,并明確與之配套的審慎監管措施,充分保障用戶權益。

2018年,央行發布《中國人民銀行辦公廳關于支付機構客戶備付金全部集中交存有關事宜的通知》,自2018年7月9日起按月逐步提高支付機構客戶備付金集中交存比例,到2019年1月14日實現100%集中交存,非銀行支付機構的客戶備付金日終后全部集中存放于其在中國人民銀行開立的客戶備付金集中存管賬戶中。

支付機構備付金新政的出臺,這對單一依靠預付卡業務的部分實力不濟的第三方支付企業來說,這個打擊無疑是致命的。即便是仍在經營中的持牌企業,恐怕日子也不會太好過。對于絕大多數單純做預付卡企業恐怕生存空間已經越來越窄,未來還會有預付卡機構放棄牌照。